XMなどの海外FXの税金はどうなるのか気になるところです。難しい解説は省いてわかりやすく徹底解説します。

目次

海外FXも日本で納税の必要はある

海外FXでも日本で居住していれば、納税義務があります。

海外FXによる所得が納税義務がある金額以上の場合、申告しないと脱税になります。

納税義務が発生する時期

税金は12月末までの1年間の所得に対して発生します。

FXの納税義務が発生するのは利益が確定したときです。

すなわちポジションを決済したときです。

ポジションを保有していて、含み益があり利益が確定していないときは、納税義務はありません。

海外FXの納税はいくら稼いだら発生する?

税金はFXで得た収入に課税されるのではありません。

ポジションを決済して利益が確定します。

12月までの1年間の利益の合計からFX取引に関して発生した経費を控除したものがFXの課税所得になります。

その所得に所定の税率をかけたものが納税額です。

主な収入を給与としてもらっている給与所得者

主な収入を給与としてもらっている人サラリーマン等をしている人の場合、

給与以外の年間所得が20万円を超えると課税対象となります。

給与以外の所得というのはFXのような雑所得です。

事業所得者の場合(自営業者)

給与所得者ではなく自営業の場合は、

年間所得が38万円を超えると課税対象となります。

事業所得者は

- 専業トレーダー

- パート等、給与所得者ではない専業主婦などのFXトレーダー

- 学生トレーダー

等々です。

年間の所得が38万円を超えない限り、税金を支払う必要はありません。

海外FXと国内FXの課税方法の違い

海外FXは総合課税

海外FXは確定申告するとき、雑所得になります。

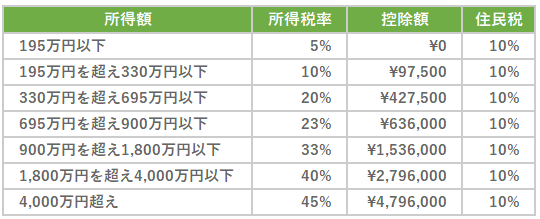

そして、給与所得などの他の所得があれば総合課税となり次に表に従って合算した所得に対して課税されます。

累進課税なので所得が大きくなるにつれて最高で45%まで所得税が課税されます。

国内FXは申告分離課税

一方で国内FXは源泉分離課税です。

所得に対して一律に20.315%の税率で課税されます。

本来は20%ですが、2037年までは復興特別所得税が加わり20.315%になっています。

海外FXの税金は国内FXより多い?

それでは、総合課税の海外FXと申告分離課税の国内FXではどちら納税額が多くなるのかシュミレーションしてみました。

シュミレーションの条件

日本人の平均所得をベースに給与所得を300万円、400万円、500万円の3段階に設定しました。

その所得に対して、海外FXと国内FXで得た所得を100万円、200万円、300万円、400万円と仮定してどちらの方が税金を払うのかをシュミレーションしました。

給与所得が300~500万円の場合でFXの所得が100万円と200万円の場合は海外FXも国内FXも納税額に殆ど差はありません。

年収で400万円以上、FXでの所得も400万円を超えると海外FXの方が国内FXより納税額は増加していきます。

海外FXで得た利益の節税方法

FXは事業なのでその事業に供した費用は経費として計上できます。

FXに関する経費は基本的に自分の判断になりますが、

基本的にFX事業に関するものです。

全く関係のない、スーパーの食材や家族での食事等は経費にはなりません。

FXで経費計上できる項目の例

- 交通費

- 通信費

- 会議費

- 図書費

- 消耗費

- 事務用品費

- 事務所賃借料

- 売買手数料

- 光熱費

- パソコン購入費

- パソコン周りの機材費

- スマホやタブレット

- セミナー参加費

FXの経費に関する注意点

損失の取り扱いは国内FXと海外FXと違います。

海外FXより国内FXでの経費の取り扱いのほうが優遇されています。

国内FXの損失は3年間まで繰り越せる

国内FXは損失を3年間繰り越せるのに対して、海外FXは損失は翌年以降に持ち越せません。

例えば2021年に200万円の赤字が出たとします。

2022年に黒字が100万円でても前年の赤字200万円が繰り越されるので、2022年の収支は100万円の赤字になり2023年までその赤字は繰り越されます。

しかし、海外FXで2021年に200万円の赤字が出ても翌年には繰り越されず、2022年は100万円の利益となり課税されます。

海外FXで得た利益の確定申告のやり方

給与所得者の場合は年間の雑所得が20万円以上、事業所得者は38万円以上あった場合に確定申告の義務が生じます。

サラリーマンなどの副業者は白色申告

白色申告は誰でもできるシンプルな方法です。

控除の種類や金額が抑えめになっています。

個人事業主は青色申告が有利

シンプルな白色申告はと違い青色申告は、事前に登録が必要で、詳細な帳簿も必要です。

控除される金額が高く(65万円)、税制面で有利です。

個人事業主として登録していたり、専業トレーダーは、青色申告の方がおすすめです。

サラリーマン等の副業や、トレードを始めたばかりの人であれば簡単な白色申告がおすすめです。

まとめ

海外FXは給与所得などとの総合課税なので、申告分離課税の国内FXと比べると不利なように思われます。

あなたのFXでの所得が年間で500万円以上になり給与所得と合算すると1000万円を超えるのほどの額になれば、多額の税金を納めることになるので、節税対策を行う必要がありますが、月に30万円程度の利益であれば、国内FXの税金と殆ど変わりません。

税金対策よりも、FXでいかに稼ぐかを考えてほうが良いでしょう。

小資金から大きく稼ぐことができるハイレバの海外FXを活用するのが一番の得策です。

海外FXの中でも口座開設ボーナス、入金ボーナス、取引ボーナスやその他のポロモーションなどサポート体制がしっかりしていて、出金がスピーディーで出金拒否がないXMがおすすめです。